2018年6月,时任中国银保监会主席的郭树清在陆家嘴金融论坛上警示投资者,“收益率超过6%就要打问号,超过8%就很危险,10%以上就要准备损失全部本金。“

时过境迁,随着国内银行存款收益率一路下行,如今,年化4-5%收益率的产品似乎也没那么保险了。

12月初,一部分在“浙江金融资产交易中心股份有限公司”(下称“浙金中心”)购买了祥源系理财产品的投资者发现,产品到期了却出现无法兑付的情况。

这批理财产品的总规模在200亿元左右,底层资产则是投向祥源控股的地产合作项目,年化收益率在4%-5%之间。

祥源控股成立于1992年,注册地在浙江绍兴,集团旗下有祥源文旅、海昌海洋公园、交建股份三家上市公司,主营业务为地产+文旅。

由于近年来我国地产业持续下行,连万科都需要大股东持续注资输血,祥源这类小地产商还不上钱暴雷,不算意外。

实际上,据祥源集团执行总裁沈保山透露,投资者拿到手的是4%-5%收益,祥源的实际融资成本高达8%-9%。中间4个百分点的差额,一部分流向了浙金中心,另一部分被资金链条中的其他环节消耗。

所以,投资者眼中的5%理财产品是低风险低收益率,实际上是高风险高收益率。

另一方面,作为产品交易平台,浙金中心成立于2013年,注册资本1亿元,注册地为杭州。其中浙江省财政厅旗下的浙江省金融市场投资有限公司持股20%;宁波国资委旗下的宁波城建投资控股有限公司持股20%;国信证券旗下私募基金国信弘盛创业投资有限公司持股30%,民生银行的员工持股平台民生置业有限公司持股30%。

也就是说,浙金中心的“国资背景”,是取得投资者信任的重要依据。

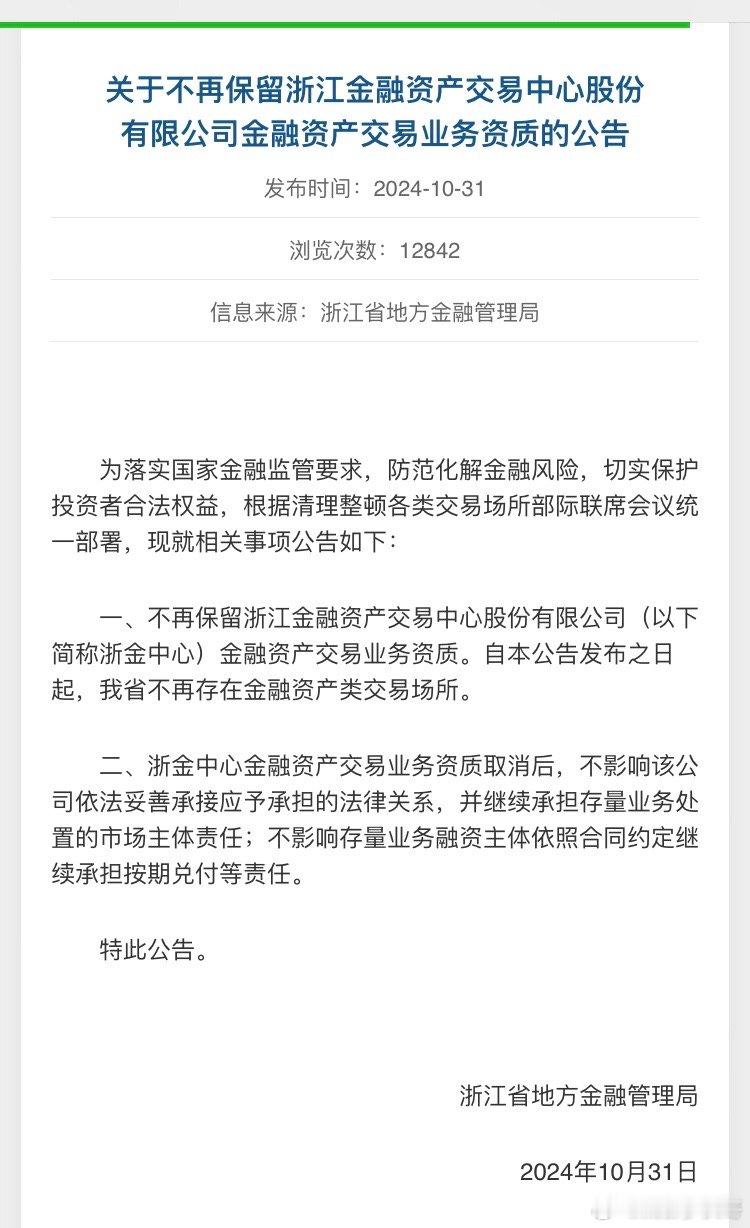

但是,在2024年10月,浙江省地方金融管理局发布公告,明确“不再保留浙金中心金融资产交易业务资质”,仅要求其承担存量业务处置责任。

紧接着,浙金中心在2025年1月更名为浙江浙金资产运营股份有限公司,第一大股东变更为一家民企,公司名称为杭州民置投资管理有限公司,法定代表人变更为丁建琳。浙金中心的身份发生实质性变化,彻底褪去国资背景。

这个变动显然让平台上的项目有隐形的风险上升,但一些投资者对此变动并没有足够重视。

本次祥源系理财产品暴雷大致情况就是如此,那么,我们能从中学到什么教训呢?

首先,非常重要的一点是,在买一项理财时,一定要关注投资的底层资产到底是什么。

相关的理财产品,都一定会在产品详情中披露其底层资产的细节。如果投资者在买理财的时候,知道它的投向是地产公司,那么结合当下的行业形势,多半就不会轻易投资。

举一些类似的案例,最知名的是麦道夫骗局。

伯纳德·麦道夫曾是纳斯达克证券交易所前主席,华尔街的“传奇人物”。他通过自己的投资公司,向全球的富豪、机构和慈善组织兜售一个号称能获得稳定、高额回报(年化10%至15%)的对冲基金。麦道夫声称使用的是一种名为“可转换价差套利”(Split-StrikeConversion)的复杂期权交易策略,可以“在牛市中赚钱,在熊市中也能赚钱”。

麦道夫禁止投资者在线查询账户,只提供由他本人编写的虚假报表,外界无法得知资金的真实流向。

但实际上,所谓的“可转换价差套利”只是一个幌子,公司根本没有进行任何交易。麦道夫只是简单地用后续投资者的本金来给早期的投资者支付回报,制造出持续盈利的假象。

麦道夫的骗局持续了接近40年,涉案总额高达650亿美元。

直到2008年全球金融危机爆发,大量投资者急于赎回资金,新流入的资金无法覆盖大规模的赎回需求,发生挤兑,这场骗局才被刺破。

所以,当一个投资策略不透明时,投资者必须保持最高的警惕。即使是“华尔街传奇”人物的光环,也不能取代对底层资产和交易策略的严格审视。

国内也有类似的事件,2024年5月,浙江瑞丰达资产管理有限公司(下称“瑞丰达”)跑路,涉案规模约30亿元。

作为一家量化私募公司,它将募集资金投向几家新三板公司,利用新三板公司流动性低的特点拉高股价,制造虚假的高收益(成立近两年以来的累计收益达到795.43%),吸引投资者申购。

当鱼儿上钩,瑞丰达的操盘者就卷款跑路了。所以,一定要了解投资的底层资产,不要被收益率迷惑。

第二点,不要被一些虚假的光环迷惑,无论一份资产有什么样的光环背书,你要做的是关注资产本身的价值,不要因光环而给资产本身背书。

麦道夫骗局中,纳斯达克主席的身份也不能保证你的投资回报。祥源系理财产品、甚至以前的P2P暴雷中,平台的国资也不能保证收益。

国资系上市公司退市的案例已经有不少了。如长航油运、吉恩镍业因为持续多年亏损而退市,昆明机床、华虹计通等信披违规甚至财务造假。

国资系公司的债券违约案例,也有不少了。

比如,2020年,河南省属地方国企永煤集团发生债券违约,违约前主体信用评级为AAA级。

同年,辽宁省国资委重点企业华晨汽车集团控股有限公司(华晨集团)同样发生债券违约。

再早之前的,2016年,四川省属地方国企川煤集团发生债券违约;2015年,央企中钢集团发生债券违约。

虽然后续有些债券完成兑付,或者通过债务重组化解,但事实是,对投资者来说,国资背景并非金刚不坏之身。

人们的天性是慕强的。举个例子,我们不妨做一个有趣的思想实验:假如现在幻方量化(对,就是那个开发了DeepSeek的量化私募,年内收益超过50%)开放投资渠道,在你不了解其投资策略时,你是否会购买?

相信很多人心中的答案会是“买”,这就是天性。

而在投资时,你需要做的,就是抵御这种天性。

撰文:拾月

有你更精彩

暴雷?暴的是那些能投资的有钱人[哭笑不得][哭笑不得]!

记住你曾经是谁 回复 12-10 12:18

基金:对对对。基金经理:对对对。股票:对对对

angel8775

[得瑟]不买理财,不入股市

记住你曾经是谁 回复 12-10 12:18

还有基金

自我效能

没有实物产出,大家在击鼓传花

拭目

支付宝上的会不会暴露雷

捕风的汉子 回复 12-10 13:10

支付宝上的余额宝,余利宝这些才2%不到的收益率,不会暴雷[抠鼻]

小松仔 回复 12-10 12:30

暴雷没碰过,但老鼠基一堆[抠鼻],等回本太难

肖尧

本来就是奔着骗去的,高了没人信,低了大妈们信了。。。[无奈吐舌][无奈吐舌][无奈吐舌]

悟空

高管的巨额薪酬都分去一大半了吧[抠鼻]

用户10xxx69

低吗

阿白

金融就是一个循环数字骗局……