本报(chinatimes.net.cn)记者栗鹏菲叶青北京报道

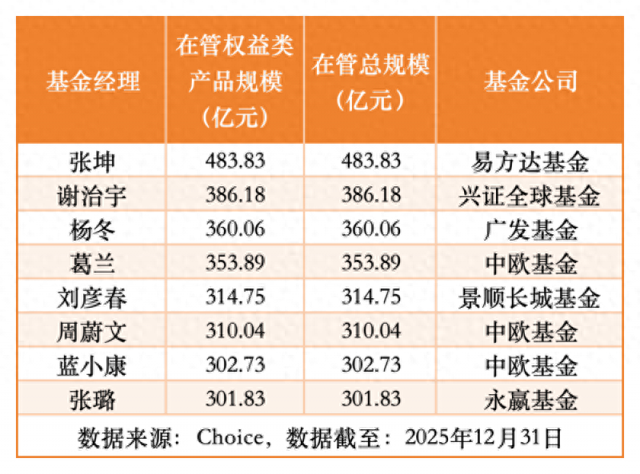

随着公募基金2025年第四季度报告披露收官,市场最为关注的权益类基金经理管理规模榜单最终揭晓。根据Choice数据统计,截至2025年12月31日,全市场主动权益类基金的管理规模分布呈现显著头部集中特征,部分资深基金经理凭借长期业绩积累与市场号召力,继续稳固其领先地位。

具体来看,易方达基金张坤以483.83亿元的在管权益产品规模位居榜首,兴证全球基金谢治宇以386.18亿元紧随其后。管理规模超过300亿元的基金经理还有:广发基金杨冬、中欧基金葛兰、景顺长城基金刘彦春、中欧基金周蔚文、中欧基金蓝小康、永赢基金张璐。

8位基金经理跻身300亿元阵营

在权益类产品管理规模排名中,易方达基金张坤表现突出,以483亿元的规模居于首位,且其管理规模全部集中于权益类产品。兴证全球基金谢治宇以386亿元的规模紧随其后。广发基金杨冬、中欧基金葛兰、景顺长城基金刘彦春的管理规模均超过300亿元,具体分别为360亿元、353亿元和314亿元。此外,中欧基金周蔚文、蓝小康以及永赢基金张璐的管理规模也均站上300亿元关口。

这一梯队清晰地展示了大型基金公司在培育和留住顶尖投资人才方面的平台优势。以中欧基金为例,其旗下葛兰、周蔚文、蓝小康三位基金经理权益管理规模均超过300亿元,赵磊与冯炉丹的规模也分别达到269亿元和206亿元。

易方达基金同样如此,除张坤外,陈皓、萧楠、刘健维、郑希的权益管理规模均在200亿元以上,形成了显著的集群效应。一位行业观察人士对《华夏时报》记者指出,头部基金经理的管理规模是其历史业绩、投资理念被市场广泛认可的结果。尤其是在市场波动加大、结构性机会为主的背景下,投资者出于对确定性的追求,更倾向于将资金托付给历经牛熊、风格稳定的基金经理。这使得头部基金经理的管理规模得以维持甚至增长,但同时也对其投资操作的灵活性及容量边界提出了更高要求。

一位资深基金研究员对《华夏时报》记者表示:“超过300亿元的主动权益管理规模是一个显著的门槛,意味着基金经理的每一笔重大调仓都可能对市场产生边际影响,其投资策略必须兼顾流动性管理,这对基金经理的宏观视野和行业配置能力是极大的考验。”

中部规模基金“排位赛”白热化

在权益基金管理规模榜单的中部区域,即200亿至300亿元规模区间,竞争态势可谓异常激烈,这里汇聚了来自多家基金公司的众多实力派基金经理。

其中,汇添富基金的胡昕炜表现出色,其在管权益规模达到286亿元,大成基金的刘旭与徐彦也分别管理着265亿元和203亿元的权益资产。富国基金的朱少醒,管理规模为224亿元。广发基金除了杨冬之外,刘格菘、李耀柱、陈韫中同样处于这一规模区间,团队整体实力较为均衡。

值得一提的是,部分基金经理采用了共同管理的模式,且这种模式在行业内正日益普遍。例如,睿远基金的傅鹏博与朱璘共同管理睿远成长价值混合基金,二人基金规模均为210.87亿元。此外,中欧基金旗下规模最大的主动权益类医药主题基金——中欧医疗健康混合在2025年下半年完成基金经理增聘,赵磊加入与葛兰共同管理。

除了上述基金经理,华泰柏瑞基金的董辰、永赢基金的高楠、景顺长城基金的杨锐文、鹏华基金的闫思倩、银华基金的李晓星等基金经理的管理规模也均在200亿元以上。

行业观察人士指出,这一群体的基金经理往往独具特色,有的对特定行业领域有着深入钻研,有的则在全市场选股过程中展现出较强的阿尔法捕捉能力。相较于头部基金经理,他们的规模体量更为灵活,同时在投研支持和市场影响力方面也已打下了一定的基础。这个区间的基金经理也是未来向头部进阶的主要后备力量。

资深基金研究员也表示:“200亿至300亿规模是检验一个基金经理策略是否具备良好扩展性的重要阶段。在这个规模上,基金经理能否继续创造超额收益,避免业绩滑向市场平均水平,将直接决定其未来的行业地位。我们看到,这个区间的基金经理往往需要通过加强团队建设、深化研究覆盖面来应对规模增长带来的挑战。”

“多条腿走路”总规模飙升

值得注意的是,部分基金经理的在管总规模与其权益类产品规模存在较大差异。

以具体案例来看,永赢基金高楠在管权益类产品规模为204.02亿元,然而其总管理规模高达701.05亿元,两者差额巨大,表明其同时管理着大量固收类或其他类型产品。

无独有偶,景顺长城基金江山、董晗的权益规模分别为116亿元和86.75亿元,而他们的总管理规模分别达到451.07亿元和623.82亿元,同样显示出以固收或多元资产配置见长的特点。此外,华商基金的胡中原、易方达基金的张清华、招商基金的滕越以及汇添富基金的陈思行等基金经理,也呈现出类似的规模差异状况。

针对这一现象,行业观察人士指出,上述这些基金经理,有的依托在固收领域的传统优势进行延伸,有的则通过“固收+”、绝对收益等策略产品满足不同风险偏好投资者的需求,从而实现了管理总规模的跃升。这种“多条腿走路”的模式,一方面有助于平滑单一权益市场波动对公司管理规模的冲击,另一方面也对基金经理和投研团队的综合资产管理能力提出了更高要求。

资深基金研究员也发表了看法,他表示:“从单一权益明星到多元资产管理者,是许多基金经理职业发展的路径之一。这要求机构不仅要有强大的权益投研团队,还需要在固收、量化、衍生品等领域构建协同能力。总规模与权益规模的分化,正是基金行业走向精细化、专业化分工的体现。”